Immobilienfinanzierung

Eine Immobilienfinanzierung stellt eine streng verwendungszweckorientierte Finanzierung für eine Immobilie dar. Sie ist ein wesentlicher Bestandteil für die Errichtung, den Erwerb oder die Sanierung von Bauwerken. Im Bankwesen wird aufgrund der sehr unterschiedlichen Systematik zwischen privater Immobilienfinanzierung und gewerblicher Immobilienfinanzierung unterschieden.

Immobilienfinanzierung (Darlehen)

Eine Immobilienfinanzierung ist ein Rechtsgeschäft zwischen zwei oder mehr Parteien, die als Darlehensgeber (auch Gläubiger) und Darlehensnehmer (auch Schuldner) auftreten. Dabei stellt der Darlehensgeber dem Darlehensnehmer einen bestimmten Geldbetrag mit einem fest definierten Verwendungszweck zur Verfügung. Im Gegenzug stellt der Darlehensnehmer eine oder mehrere Sicherheiten (meist Grundpfandrechte) und entrichtet neben den Tilgungsleistungen auch Zinszahlungen.[1]

Unter den Finanzierungen kann man zwischen dem Immobiliar-Verbraucherdarlehensvertrag und einem Immobiliar-Darlehensvertrag differenzieren. Dabei unterscheidet man nach dem Gesetzt[2] anhand der Eigenschaft des Darlehensnehmers und dem Zweck der Finanzierung.

Für private sowie gewerbliche Immobilienfinanzierungen gibt es Förderungen seitens der Kreditanstalt für Wiederaufbau[3]und den jeweiligen Landesförderinstituten (bspw. NRW.Bank)[4]. Dabei bekommen Darlehensnehmer einen vergünstigten Zinssatz und/oder Zuschüsse. Die Mittel sind bei derartigen Finanzierungen an strengere Bedingungen geknüpft.

Private Immobilienfinanzierung

Eine private Immobilienfinanzierung bezeichnet die Finanzierung von Verbrauchern. Dabei unterscheiden Kreditgeber in Deutschland:

- Eigengenutzte Wohnimmobilie (Darlehensnehmer entspricht Eigentümer und Bewohner)

- Fremdgenutzte Wohnimmobilie (Der Darlehensnehmer/Eigentümer vermietet das Objekt)

- Fremdgenutzte Gewerbeimmobilie (Der Darlehensnehmer/Eigentümer vermietet das Objekt)[5]

Hintergrund ist das europäische Bankenaufsichtsrecht (CRR III) und die unterschiedlichen Risikofaktoren. Die risikoärmste Finanzierung ist die einer eigengenutzten Wohnimmobilie.

Der Gesamtbestand von wohnwirtschaftlichen Darlehen an Privatpersonen betrug laut Statistik der Bundesbank per 31. Dezember 2007 791,6 Milliarden Euro[6]. Die Vergabe neuer Darlehen im Rahmen von privater Immobilienfinanzierung im Jahr 2007 betrug 181,8 Milliarden Euro.[7] Die durchschnittliche Darlehenssumme in Deutschland lag im Dezember 2020 bei 300.000 Euro, einem Anstieg von 15 % im Jahresvergleich.[8]

Vertriebswege

Während Immobilienfinanzierungen bis in die 1970er Jahre fast ausschließlich direkt von Banken und Bausparkassen angeboten wurden, erfolgt der Vertrieb von Immobiliendarlehen heute über verschiedene Vertriebskanäle. 2007 wurde 74 % der Immobilienfinanzierungen direkt von den Banken verkauft. 26 % des Marktes teilen sich verschiedene Kreditvermittler. Neben den Versicherungsmaklern, die vor allem seit den 1980er Jahren im Rahmen des Allfinanz-Konzeptes auch Bankprodukte anbieten, sind dies vor allem Finanzvertriebe, die in diesem Bereich aktiv sind. Seit Ende der 1990er Jahre ist der von Kreditvermittlern dominierte Verkauf über das Internet als Vertriebskanal hinzugekommen und konnte Marktanteile gewinnen.

Ablauf einer privaten Immobilienfinanzierung

Konzeption

Die private Immobilienfinanzierung gilt aus Sicht des Kreditgebers als eines der Kreditgeschäfte mit den geringsten Forderungsausfallrisiken, da die Darlehen über eine Grundschuld oder Hypothek abgesichert sind. Jedoch können im Falle einer Verwertung der Sicherheiten unter Umständen die dann noch bestehenden Restverpflichtungen nicht vollständig mit dem Erlös beglichen werden, der aus Verkauf oder Zwangsversteigerung der Immobilie erzielt wird.

Ein weiteres Risiko besteht bei Auslaufen der Zinsbindung in der möglichen Veränderung der Immobilienpreise. Bei einem Sinken der Immobilienpreise wirkt die Fremdfinanzierung als Hebel auf die Vermögenssituation des Darlehensnehmers. Sinkt beispielsweise der Immobilienwert bezüglich des ursprünglichen Beleihungswertes[9], ist das Darlehen nicht mehr gesichert. Fällt der Beleihungswert unter die Restschuld, kann der Darlehensgeber zusätzliche Sicherheiten fordern oder einen höheren Risikoaufschlag festlegen. Kann hierüber zwischen Darlehensnehmer und Darlehensgeber keine Übereinstimmung erzielt werden, darf der Darlehensgeber die Kredite kündigen. Der Darlehensnehmer ist berechtigt, mit anderen Darlehensgebern über eine Übernahme der bestehenden Darlehen zu verhandeln. Nach erfolglosem Ablauf aller Fristen kann der ursprüngliche Darlehensgeber den Verwertungsprozess der Immobilie einleiten.

Rückzahlung

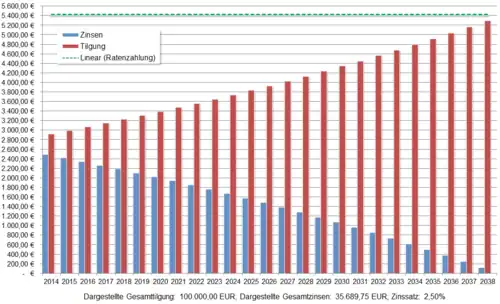

Die Darlehen für eine private Immobilienfinanzierung sind über einen festgelegten Zeitraum zu tilgen. Das Annuitätendarlehen stellt eine der häufigsten Darlehensformen dar. Bei einem Annuitätendarlehen fließt die Tilgung direkt in das Darlehen und reduziert im Finanzierungsverlauf die Zinsbelastung. Typischerweise wird ein Annuitätendarlehen nicht über den gesamten Zeitraum abgeschlossen, der nötig ist, um das Darlehen vollständig zu tilgen („Volltilgerdarlehen“). Stattdessen sind in Deutschland Zinsbindungsfristen von 5, 10 oder 15 Jahren üblich. Je kürzer diese Frist, desto niedriger ist in der Regel der Zinssatz. Kurze Laufzeiten weisen aber höhere Risiken bei einem Anstieg des Zinsniveaus auf, die später die monatliche Belastung („Rate“) stark erhöhen können.[10]

Anstelle der üblichen Tilgungsleistungen kann eine Tilgungsaussetzung vereinbart werden. Hierbei erhält der Darlehensgeber zunächst nur die Zinsen und die Tilgung fließt in ein Tilgungssurrogat. Dieses wird mit dem Tilgungsanteil bespart und am Ende der Laufzeit zur (teilweisen) Rückführung des Darlehens verwendet. Als Tilgungssurrogate können die Ansprüche an Investmentfonds, Rentenversicherungen oder Kapitallebensversicherungen verwendet werden.

Eine weitere Möglichkeit der Finanzierung bietet das Bauspardarlehen, das nach der Zuteilung den Charakter eines Annuitätendarlehens hat. Werden dagegen Bausparverträge neu abgeschlossen, erfolgt eine Vorfinanzierung der Bausparsumme bis zur Zuteilung. Der Tilgungsanteil fließt bis dahin als Ansparung in die Bausparverträge, während der Zinsanteil auf die gesamte vorfinanzierte Bausparsumme berechnet wird.

Chancen und Risiken eines Immobilienkaufs

Der Erwerb einer Immobilie bietet die Chance einer Vermögenssteigerung, aber auch das Risiko eines Vermögensverlustes. Ausschlaggebend ist die Vermögensentwicklung bei Kauf im Vergleich zur Vermögensentwicklung bei Anmietung des Objekts. Falls die Vorteile des Kaufs überwiegen, ist der Erwerb sinnvoll. Zu den Vorteilen zählen die Mietersparnis und eine mögliche Wertsteigerung der Immobilie. Nachteile sind die Kreditkosten, Kaufnebenkosten, Instandhaltungskosten und mögliche Wertverluste, sowie die langfristige Bindung an ein bestimmtes Objekt.

Um eine Rendite zu erzielen, die über der durchschnittlichen Verzinsung von festverzinslichen Wertpapieren liegt, kommt es vornehmlich auf die Lage der Immobilie an. In bevorzugten Regionen in Deutschland konnte bezüglich der Immobilienpreise und Mieteinnahmen in den letzten drei Jahrzehnten ein verhältnismäßig stabiler Aufwärtstrend festgestellt werden. Neben den dauerhaften Mieteinnahmen besteht unter der Voraussetzung einer kontinuierlichen Preissteigerung die Möglichkeit, steuerfreie Veräußerungsgewinne bei einem Verkauf zu realisieren. Dies ist ein Vorteil gegenüber Aktien, da seit 2009 bei der Veräußerung von diesen Wertpapieren Steuern anfallen. Weiterhin bietet eine Immobilie einen gewissen Schutz gegenüber Inflation. Im Falle hoher Preissteigerungsraten und gleichzeitiger Aufnahme eines Immobilienkredits kommt der Kreditnehmer zusätzlich in den Genuss real sinkender Kreditraten, da durch die Inflation auch der Wert der Schulden abnimmt. Dieser Effekt macht sich insbesondere dann bemerkbar, wenn die Kreditzinsen langfristig festgeschrieben sind.

Im Gegensatz zur weitverbreiteten Meinung bringt die Investition in eine Immobilie nicht immer eine sichere Rendite ein. In den 90er Jahren haben etliche Immobilienkäufer Kapital verloren, da Objekte in schlechten Lagen und in schlechtem Bauzustand als Steuersparmodelle erworben wurden, aber die versprochenen Mieteinnahmen nicht erzielbar waren. Das Risiko, die gewünschte Verzinsung des eingesetzten Kapitals nicht zu erreichen, liegt in möglichen Leerständen während der Haltedauer und Verlusten beim Wiederverkauf der Immobilie. Insbesondere wenn die Immobilienfinanzierung zu knapp kalkuliert wurde, kann sich der Immobilienkauf zu einem finanziellen Fiasko entwickeln.

Im Falle eines deutlich gestiegenen Zinssatzes zu dem Zeitpunkt, wenn die Zinsfestschreibung ausläuft, droht die Überschuldung des Kreditnehmers – er kann die stark steigenden Raten nicht mehr finanzieren.

Vergleich zwischen Miete und Kauf

Das Argument der Mietersparnis für die Aufnahme einer Immobilienfinanzierung gilt nur für den Fall, dass die Mietersparnis nicht durch andere Ausgaben wieder aufgezehrt wird. Daher ist es unabdingbar, die Mietersparnis in Relation zu anderen Zahlen zu setzen. Zu diesen gehören die Zinszahlungen und Kreditnebenkosten für die Überlassung des Kredits sowie die Ausgaben für die Instandhaltung der Immobilie.[11]

Volkswirtschaftliche Bedeutung der privaten Immobilienfinanzierung

Die Rahmenbedingungen der privaten Immobilienfinanzierung haben unmittelbar Auswirkungen auf die beschäftigungsintensive Baubranche und die Wertentwicklung von Wohnimmobilien.

Verbraucherschutzvorschriften beim Immobiliarkredit

Ein Immobilienkauf und die dazugehörige Finanzierung stellen Rechtsgeschäfte dar, bei denen Summen bewegt werden, die typischerweise ein Vielfaches des Jahreseinkommens der privaten Immobilienkäufer ausmachen. Aus diesem Grund hat der Gesetzgeber eine Vielzahl von Verbraucherschutzvorschriften geschaffen. Zunächst bedarf sowohl der Immobilienkauf als auch die Bestellung der Grundpfandrechte der notariellen Beurkundung. Für den Immobiliardarlehensvertrag gelten besondere Verbraucherschutzrechte. Wesentlich ist hier vor allem ein Widerrufsrecht, auf das der Kreditnehmer gesondert hingewiesen werden muss. Auch im Fall, dass der Kreditnehmer mit seinen Raten in den Rückstand gerät, ist er dagegen geschützt, dass die Bank zu früh den Kredit kündigt. Seit 2008 das Risikobegrenzungsgesetz in Kraft getreten ist, ist eine Kreditkündigung erst bei einem Ratenrückstand von 2,5 % der Darlehenssumme möglich. Bei einem typischen Baudarlehen mit 5 % Zinsen und einer anfänglichen Tilgung von 1 % führt diese Regelung dazu, dass ein Kreditnehmer mit bis zu 5 Monatsraten im Rückstand sein darf, ohne dass die Bank den Kredit kündigen kann.[12]

Die Möglichkeiten des Verkaufs des Kredites durch die finanzierende Bank wurden durch das Risikobegrenzungsgesetz stark eingeschränkt. Siehe hierzu: Kredithandel.

Neue EU-Verbraucherschutz-Richtlinien

Seit April 2015 müssen Verbraucher vor dem Abschluss einer Immobilienfinanzierung umfassend über die Risiken und Kosten, unter anderem auch über die spätere Zins- und Tilgungslast, aufgeklärt werden.[13][14] Am 16. März 2016 ist das Gesetz zur Umsetzung der Wohnimmobilienkreditrichtlinie und zur Änderung handelsrechtlicher Vorschriften vom 11. März 2016 im Bundesgesetzblatt Teil I, Nr. 12 vom 16. März 2016, Seite 396[15] verkündet worden.

Steuerliche Behandlung der Immobilienfinanzierung

Die steuerlichen Rahmenbedingungen prägen die jeweiligen nationalen Märkte für Immobilienfinanzierungen. Sofern das jeweilige nationale Steuerrecht die Zinsen für Immobilienkredite als steuermindernd anerkennt, entsteht ein Anreiz, einen relativ geringen Anteil an Eigenkapital einzusetzen. Die steuerliche Behandlung der Immobilienfinanzierung in Deutschland hängt von der Nutzung der Immobilie ab. Einkünfte aus Vermietung und Verpachtung sind einkommensteuerpflichtig. Bei vermieteten Immobilien können die Kosten (Zinsen, Gebühren) der Finanzierung (anteilig) als Werbungskosten von den Mieteinnahmen abgezogen werden. Besondere Regelungen gelten bei der Vermietung an Angehörige. Hier darf die Miete auf 66 % der ortsüblichen Miete reduziert werden, ohne dass die steuerliche Abzugsfähigkeit der Zinsen berührt wäre.

Mit selbst genutzten Immobilien im Zusammenhang stehende Finanzierungskosten und andere Aufwendungen können nicht steuerlich geltend gemacht werden. Die ersparte Miete ist steuerlich irrelevant. Historisch bestanden in Deutschland verschiedene Modelle der steuerlichen Förderung von eigengenutzten Immobilien: Das Bauherrenmodell, die § 7b Einkommensteuergesetz-Abschreibung und die Eigenheimzulage. Wer heute für eine selbst genutzte Immobilie zunächst Eigenkapital aufbauen oder direkt finanzieren will, kann die einkommensunabhängige „Wohn-Riester“-Förderung nutzen, typischerweise im Zusammenhang mit Bausparverträgen.

Die Drei-Objekt-Grenze

Die Drei-Objekt-Grenze besagt, dass bei Verkauf von drei oder mehr Immobilien innerhalb von fünf Jahren die Gewerbesteuer fällig wird. Auch bei einer Realteilung, bei der ein großes Grundstück in mehrere Bauplätze aufgeteilt wird, kann die Grenze schnell erreicht werden. Selbst genutzte Immobilien werden nicht angerechnet. Ein Beispiel zeigt, dass auch Privatpersonen wie Lehrer als gewerbliche Immobilienhändler betrachtet werden können, wenn sie die Grenze überschreiten.[16]

Gewerbliche Immobilienfinanzierung

Die gewerbliche Finanzierung beschreibt Darlehen an Nicht-Verbraucher, die entweder durch Grundpfandrechte abgesichert sind, oder dem Erwerb von Eigentum an Immobilien dient. Darunter können auch Privatpersonen fallen, die die Vermietung in einem gewerblichen Ausmaß betreiben.

Gewerbliche Wohnimmobilienfinanzierung

Die wichtigsten Eigentümer gewerblicher Wohnimmobilien sind Wohnungsunternehmen. Hierbei dominieren kommunale, meist städtische Gesellschaften und Wohnungsbaugenossenschaften den Markt. Nur wenige gewinnorientierte, meist größere Unternehmen sind in diesem Markt in Deutschland tätig. Diese Wohnungsunternehmen verfügen meist über eine erhebliche Eigenkapitalausstattung und einen positiven Cashflow aus einem Bestand an Wohnimmobilien. Da auch die zu finanzierenden Immobilien aufgrund der hohen Streuung der Mieteinnahmen auf viele einzelne Mieter nur geringe Risiken aufweisen, finden im Bereich der gewerblichen Wohnimmobilienfinanzierung klassische langfristige Fremdkapitalfinanzierungen bei hohen Eigenkapitalanteilen Anwendung.

Per 31. Dezember 2007 betrug die Kreditgewährung an Wohnungsunternehmen 165,0 Milliarden Euro.[17] Das Neugeschäftsvolumen wird aufgrund des Rückgang der Neubautätigkeit im Jahr 2006 bei circa 10 Milliarden Euro gelegen haben.

Finanzierung von Büro- und Einzelhandelsimmobilien

Die Finanzierung von Büro- und Einzelhandelsimmobilien ist deutlich komplexer als die private Immobilienfinanzierung oder die gewerbliche Wohnimmobilienfinanzierung. Die Bewertung der langfristigen Vermietbarkeit der Immobilie, der aktuellen Mieter sowie der Mietverträge erfordert spezielles Knowhow. Insofern haben sich für die Finanzierung von derartigen Immobilien spezielle Anbieter entwickelt.

Hierzu gehören:

- einige Sparkassen

- spezielle Kreditinstitute aus dem Bereich der Landesbanken und Hypothekenbanken,

- Immobilienfonds,

- Immobilienaktiengesellschaften,

- REIT,

- Leasinggesellschaften

finanziert.

Dabei beteiligen sich teilweise Mehrere Kreditinstitute oder Investmentgesellschaften in Form von Konsortialkrediten.

Bei der Entwicklung derartiger Projekte kommen auch Spezialfinanzierungen wie z. B. Mezzaninkapital mit Equity Kicker, Participating-Mortgage-Finanzierungen, Joint-venture-Finanzierungen oder Non-Recourse-Finanzierungen zum Einsatz, bei denen die Kapitalgeber für das Risiko aus ihrem ungesicherten Teil der Finanzierung zusätzlich eine Beteiligung am Projektgewinn erwarten.

Die größten deutschen Kreditinstitute in diesem Bereich sind die

- Eurohypo AG

- Deutsche Pfandbriefbank AG (ehemals Hypo Real Estate AG)

- Aareal Bank

- Westdeutsche ImmobilienBank.

Finanzierung von Öffentlichen Immobilien

Rathäuser, Schulen, Feuerwehrhäuser, Polizeiwachen, Schwimmbäder und alle anderen Arten öffentlicher Immobilien werden im Allgemeinen aus den Haushalten der öffentlichen Hand finanziert. Darüber hinaus kommt auch gerade in der Immobilienfinanzierung das Modell Public Private Partnership zur Anwendung.

Kreditgeber

--> Siehe Kreditgeber

Siehe auch

Weblinks

Einzelnachweise

- ↑ Copyright Haufe-Lexware GmbH & Co KG- all rights reserved: § 8 Bankrecht / 2. Ergänzende Hinweise für den Abschluss eines ... Abgerufen am 10. September 2025.

- ↑ § 491 BGB - Einzelnorm. Abgerufen am 10. September 2025.

- ↑ Bank aus Verantwortung | KfW. Abgerufen am 10. September 2025.

- ↑ Förderbank für Nordrhein-Westfalen - NRW.BANK. Abgerufen am 10. September 2025.

- ↑ European Union (Hrsg.): Regulation (EU) No 575/2013 of the European Parliament and of the Council of 26 June 2013 on prudential requirements for credit institutions and amending Regulation (EU) No 648/2012 (Text with EEA relevance). EUR-Lex, Mai 2025 (europa.eu).

- ↑ Zeitreihe PQ3201: Wohnungsbaukredite an inl. wirtsch. unselb. u sonst. Privatp. / insgesamt / Alle Bankengruppen. In: bundesbank.de. Archiviert vom am 27. Februar 2009; abgerufen am 13. Februar 2015.

- ↑ Zinssätze und Volumina für die Bestände und das Neugeschäft der deutschen Banken (MFIs) *) a) Bestände o). (PDF) In: bundesbank.de. Archiviert vom am 2. Oktober 2007; abgerufen am 13. Februar 2015.

- ↑ Steigende Kreditsummen für Baufinanzierung. kreditmagazin.net, 1. Februar 2021, abgerufen am 17. Februar 2021.

- ↑ BelWertV mit Anlagen

- ↑ Ulrich Seubert, Martin Weber: 5, 10, or 15: Maturity Choice of Private Mortgage Borrowers, Working Paper, Universität Mannheim (englisch)

- ↑ Kaufen oder mieten: So finden Sie raus, was Sie sich leisten können, test.de vom 17. März 2015, abgerufen am 17. März 2015

- ↑ Kritik hierzu in der Stellungnahme der Bundesbank (Seite nicht mehr abrufbar, festgestellt im April 2018. Suche in Webarchiven)

- ↑ Kostenfalle Immobilienkredit – VZBV. In: vzbv.de. 7. Juli 2014, abgerufen am 23. März 2023.

- ↑ afp, dpa: EU verbessert Verbraucherschutz. In: handelsblatt.com. 10. Dezember 2013, abgerufen am 13. Februar 2015.

- ↑ BGBl I 2016, 396ff.

- ↑ Die Drei-Objekt-Grenze. Abgerufen am 21. März 2023.

- ↑ Zeitreihe PQ3185: Kredite an Wohnungsunternehmen / insgesamt / Alle Bankengruppen. In: bundesbank.de. Archiviert vom am 27. Februar 2009; abgerufen am 13. Februar 2015.